משכנתא ראשונה מהבנק בשילוב משכנתא בדרגה שניה מ-WeCheck מאפשרת לאנשים עם הון מועט לרכוש את הבית שהם חולמים עליו על ידי פיזור העלות על פני תקופה ממושכת, שיכולה להגיע ל-30 שנים, בתמורה לשעבוד הבית.

יחד עם כל זאת, משכנתא היא התחייבות גדולה ומשמעותית שאין לא להקל בה ראש או לזלזל בה. ראוי לחקור את הנושא היטב, להבין לעומק מה המצב שלכם ואילו אפשרויות עומדות בפניכם וגם לקבל החלטות אסטרטגיות.

על מה בדיוק מדובר? מה כדאי לבדוק? כמה הון עצמי דרוש? ומה צריך לדעת רגע לפני שנוטלים משכנתא לדירה ראשונה?

המשיכו לקרוא את המדריך שהכנו במיוחד עבורכם ומיד תבינו.

מהי משכנתא לדירה ראשונה?

מאחר שהבנקים למשכנתאות בישראל כפופים לרגולציה של בנק ישראל, עליהם לעקוב אחר ההוראות של בנק ישראל ולפעול על פיהן. בדיוק מסיבה זו כאשר מגיעים לבנק על מנת לבקש משכנתא ראשונה, הבנק יוודא כי אכן מדובר בלקוח שזכאי לקבלת משכנתא לדירה ראשונה ויחידה, ושאין מדובר בלקוח המסווג כמשפר דיור או משקיע.

אז כמה משכנתא אפשר לקחת על דירה ראשונה?

בהוראת בנק ישראל, הבנקים מסווגים את נוטלי המשכנתאות ל-4 קבוצות עיקריות, ועל פי השתייכות לכל קבוצה נקבע אחוז המימון לו זכאים נוטלי המשכנתא.

- קבוצה ראשונה היא רוכשי דירה ראשונה ויחידה. עם קבוצה זו נמנים אנשים שאין בבעלותם המלאה או החלקית נכס, והם מעוניינים לרכוש דירה ראשונה ויחידה. קבוצה זו של רוכשי דירות יכולה לקבל משכנתא בשיעור של עד 75% מערך הדירה אותה מעוניינים לרכוש, ועליהם להגיע עם הון עצמי למשכנתא בשיעור של 25% מבחינת הבנק.

- קבוצה שניה היא משפרי דיור. עם קבוצה זו נמנים אנשים שכבר יש בבעלותם נכס, אך הם מעוניינים לעבור לנכס אחר. הם בדרך כלל פונים אל הבנק לקבלת משכנתא לפני שהם מכרו את הדירה שבבעלותם, אך הם מתחייבים בפני הבנק והמדינה למכור את הדירה שלהם בתוך שנה וחצי (18 חודשים) מקניית הדירה החדשה. כלומר בנקודת זמן מסוימת ולאורך כמה חודשים הם עשויים להיות בעלי 2 נכסים. משפרי דיור זכאים לקבלת משכנתא בשיעור של עד 70% מערך הדירה שאליה הם עתידים לעבור. כלומר, עליהם להיות בעלי הון של 30% מערך הדירה מבחינת הבנק.

- קבוצה שלישית היא משקיעי נדל”ן. עם קבוצה זו נמנים אנשים שבבעלותם יותר מדירה אחת. הם מגיעים לבנק כאשר כבר יש בבעלותם לפחות דירה אחת במטרה לקבל משכנתא ולהשקיע את הכסף ברכישת דירה נוספת. חשוב להבין שגם אם מחזיקים רק ב-33% מנכס כלשהו ולא ב-100% מהנכס, כבר אז הבנק רואה במבקש המשכנתא “משקיע”. משקיעים זכאים לקבלת משכנתא בשיעור של עד 50% מהנכס אותו הם מעונינים לרכוש, ובניגוד למה שהיה נהוג פעם – הם לא יכולים לקבל מהבנק משכנתא על הנכס שכבר נמצא בבעלותם. שיעבוד נכס קיים לטובת רכישת נכס נוסף זהו פיתרון הזמין כיום רק בחברות חוץ בנקאיות כמו אצלנו ב-WeCheck באמצעות – “משכנתא משלימה”. מבחינת הבנק, עליהם להגיע עם הון בשיעור של 50% מערך הנכס.

- קבוצה רביעית הם בעלי זכאות. עם קבוצה זו נמנים אנשים שאין בבעלותם המלאה או החלקית נכס, והם מעוניינים לרכוש דירה ראשונה ויחידה. קבוצה זו של רוכשי דירות במחיר למשתכן יכולה לקבל משכנתא בשיעור של עד 90% מערך הדירה אותה מעוניינים לרכוש , ועליהם להגיע עם עם הון מינימלי של 100,000 ש”ח, מבחינת הבנק.

סיכום אחוזי מימון אותם ניתן לקבל מהבנקים למשכנתאות בישראל

קהל יעד | מאפיינים | אחוזי מימון שניתן לקבל מהבנקים |

רוכשי דירה ראשונה ויחידה | אנשים שאין בבעלותם נכס ומעוניינים לרכוש את דירתם הראשונה והיחידה. | 75% מימון משווי הנכס אותו מעוניינים לרכוש. |

משפרי דיור | אנשים שיש בבעלותם נכס אחד אך מעוניינים לעבור לנכס אחר, והם מתחייבים למכור את הדירה שבבעלותם בתוך 18 חודשים מיום רכישת הדירה החדשה. | 70% מימון משווי הנכס אותו מעוניינים לרכוש. |

משקיעים | אנשים שבבעלותם דירה או חלק מדירה (33% מדירה) ומעוניינים לקבל משכנתא כדי להשקיע בדירה נוספת | 50% מימון משווי הנכס אותו מעוניינים לרכוש. |

בעלי זכאות | אנשים שאין בבעלותם נכס ומעוניניים לרכוש את דירתם הראשונה והיחידה וזכו במחיר למשתכן, זכאים לתנאים משופרים מהמשרד לשיכון ובינוי. | עליהם להגיע עם הון מינימלי של 100,00 ש"ח והם זכאים לשיעור מימון של 90% משווי הנכס אותו הם מעוניינים לרכוש. |

כלומר כדי לרכוש דירה ראשונה בעזרת משכנתא מהבנקים למשכנתאות על רוכשי הדירה להגיע כשבידם הון עצמי של כ-25% מערך הדירה אותה הם מעוניינים לרכוש.

כך שאם לדוגמה מדובר בדירה ראשונה ויחידה שעלותה היא 2 מיליון ש”ח, אזי יש להחזיק בהון עצמי של 500,000 ש”ח. זהו סכום גבוה לכל הדעות, סכום שאם מדובר בזוג צעיר – ספק אם יש לו, בוודאי אם אין עזרה מהורים או קרובים.

מה ניתן לעשות במצב כזה? האם לוותר על הדירה כליל? להתפשר על דירה קטנה וזולה יותר או מרוחקת? האם להמשיך לשלם שכירות לבעל הבית או להתגורר עם ההורים עד שחוסכים די הון עצמי?

ובכן, כל אחד ואחת צריכים לעשות את החשבון שלהם ולקבל את ההחלטה המתאימה ביותר למצבם ולצרכים הייחודיים שלהם. אך כדאי לדעת כי משכנתאות, על התנאים הנוחים שלהן, ניתן לקבל לא רק מהבנקים למשכנתאות, כך שניתן להגדיל את ההון בעזרת משכנתאות מגופים חוץ בנקאיים, כפי שקורה עם המשכנתא המשלימה שאנו ב-WeCheck מציעים לרכושי דירה ראשונה אך גם למשפרי דיור ולמשקיעים.

משכנתא משלימה מבית WeCheck היא פתרון נהדר למי שאין לו הון עצמי רב מחד ולא מעוניין לוותר על דירת חלומותיו לטובת דירה קטנה או צנועה יותר מאידך.

מאחר שגופים חוץ בנקאיים אינם כפופים להוראות בנק ישראל, אלא כפופים לרשות שוק ההון, ביטוח וחיסכון, לא חלה עליהם הגבלת המימון של בנק ישראל, ניתן להגיע עם המשכנתא המשלימה שלנו ב-WeCheck לעד 85% מימון מערך הדירה, בנוסף למשכנתא מהבנק.

כך שעם משכנתא משלימה ההון העצמי הנדרש לטובת רכישת דירה ראשונה יורד ל-15% בלבד!!!

כדי לסבר את אוזן הינה דוגמה להמחשה: אם יש ברשותכם 350,000 ש”ח הון עצמי, אז באמצעות משכנתא מן הבנקים תוכלו לרכוש דירה ששוויה אינו עולה על 1,400,000 ש”ח, כי אתם זכאים למימון בשיעור של עד 75% משווי הנכס. אך בעזרת המשכנתא המשלימה שלנו ב-WeCheck תוכלו עם אותו הון עצמי בדיוק לרכוש בית ששווי 2,340,000 ש”ח, כלומר: להגיע ל-85% מימון ולרכוש את הבית שאתם באמת רוצים ומתאים לצרכים שלכם כאשר ההון העצמי אשר ברשותכם בסך 350,000 ש”ח מהווה 15% משווי הנכס ושאר המימון מתקבל מהבנק ומחברת WECHECK.

כמו בבנקים גם את המשכנתא של WeCheck אפשר לפרוס לתקופה של עד 30 שנים, כאשר ניתן לקבל סכומים גבוהים ומגוונים, החל מסכום משכנתא של 100,000 ש”ח ועד סכום של 1,500,000 ש”ח.

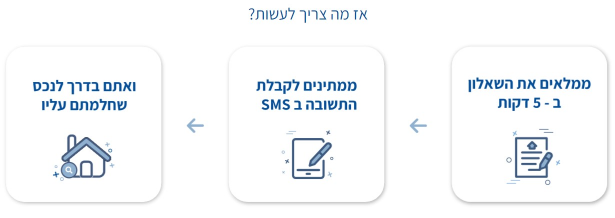

אז מה צריך לעשות כדי לקבל משכנתא משלימה לדירה ראשונה מ-WeCheck?

מה חשוב לעשות בתהליך נטילת משכנתא ראשונה

ריכזנו עבורכם מספר טיפים שיעזרו לכם בתהליך נטילת משכנתא ראשונה:

⇦ סטטוס פיננסי – לפני שניגשים לגופים הפיננסיים חשוב לבדוק היטב ולהעריך באופן מדויק עד כמה שניתן מה הוא ההון העצמי שברשותכם. זה אומר לבדוק כמה חסכונות/השקעות/קרנות/פיקדונות יש בבנקים או בגופים פיננסים אחרים והאם ניתן לקבל עזרה מהורים/קרובים, האם צפוי להיכנס סכום כסף חד פעמי כמו מענק או ירושה – להבין כמה כסף ניתן להביא מהבית.

⇦ אפשרות להנחות והטבות – בדיקת זכאות חשובה אף היא. יש לא מעט אנשים הזכאים לעזרה עם משכנתא לדירה ראשונה וחשוב לבדוק אם נמנים עם הזכאים. זכאות מקנה הקלות והנחות משמעותיות, ונדון על כך בהמשך.

⇦ חישוב עלויות נלוות – חשוב לשבת ולחשב את כל העלויות הנלוות לרכישת דירה ראשונה, כי מעבר לעלות הדירה יש עוד עלויות שחשוב לתכלל אותן, ביניהן: ריביות המשכנתא, עמלות משכנתא ראשונה, עמלת פתיחת תיק, שכר טירחה של עורך דין (נע בין 0.5% מהעסקה לבין 2% מהעסקה), מס רכישה (אם יש), הובלות, השלמת ריהוט ומוצרי חשמל, שמאי מקרקעין, ייפוי כוח נוטריוני, בדק בית הנדסי (אופציונלי), ביטוח משכנתא ועוד.

⇦ ארגון מסמכים מראש – מוטב לארגן מראש את כל המסמכים הנדרשים לקבלת משכנתא לדירה ראשונה, זה יכול לקצר את התהליך בבנק ואת הבירוקרטיה. 3 תלושי משכורת אחרונים לשכירים/ שומות מס ואישור רואה חשבון – לעצמאיים, צילומי תעודת זהות+ ספח, תדפיסי עו”ש של 3 חודשים אחרונים, אסמכתאות על הכנסות אחרות, תעודת זכאות (אם יש), הוכחות להון עצמי, חוזה רכישה, תדפיס יתרות, חוזה קניית הנכס ונסח טאבו.

⇦ אישור עקרוני – אישור עקרוני זהו למעשה האישור שהבנק מסכים באופן עקרוני להעניק משכנתא לדירה ראשונה ויש להוציא אותו לפני שחותמים על חוזה הרכישה של הדירה. חשוב לקבל אישור עקרוני מהבנק וכן את מסלולי המשכנתא שהוא מציע. אפשר לשאת ולתת עם הבנק על מסלולים ותנאים, כדאי להשוות מסלולים ותנאים במספר בנקים ולבחור את המסלול המתאים לכם ביותר מבחינת תמהילים, החזרים וריביות. שימו לב, ניתן למחזור משכנתא מעת לעת ללא הגבלה, כך שאם המצב הפיננסי האישי משתנה או שהרגולציה משתנה – ניתן לעבור למסלולים אחרים.

⇦ נסח טאבו – לא רוכשים דירה לפני שבודקים את נסח הטאבו ומוודאים שהדירה על שם המוכרים ואין איזו שהיא הונאה, שהיא אינה משועבדת או שיש על שמה הערות אזהרה, למעט שיעבוד משכנתא לבנק.

⇦ הערכת שמאי – לפני שבנקים מאשרים סופית את סכום המשכנתא הראשונה הם מבקשים לערוך הערכת שמאי מקרקעין מטעמם, כדי לוודא שיש קורולציה בין המחיר שמוכרי הדירה מבקשים לבין ערך הדירה בפועל.

⇦ קבלת הכסף – שימו לב, בקבלת משכנתא ראשונה או שניה או אפילו שלישית כספי המשכנתא אינם עוברים מהבנק ללווים, כי אם למוכרי הדירה ישירות.

⇦ שינוי בהכנסות – אם חלו שינויים בהכנסות לרעה והם ירדו בטווח הזמן שבין קבלת אישור עקרוני לבין הגשת הבקשה הסופית למשכנתא, ייתכן ותתקלו בסירוב או בהרעת תנאי המשכנתא.

⇦ רישום ברשם המשכונות – משכנתא פירושה שהנכס שרוכשים יהיה רשום גם על שם הבנק/הגוף פיננסי שמעניק משכנתא וגם של שם נוטלי המשכנתא. זהו הליך סטנדרטי והרישומים יוסרו מיד עם סיום החזר תשלומי המשכנתא.

נטילת משכנתא ראשונה – שלב אחרי שלב

ניתן לחלק את התהליך ל-4 שלבים מרכזיים:

שלב #1: הגדרת מטרות וצרכים. בשלב זה יש לחשוב איזו דירה רוצים, בהתאם לצרכים (כמה נפשות במשפחה) ולאילוצים (כמה הון עצמי והכנסות יש). כדאי לעשות מחקר שוק, להבין אילו דירות יכולות להתאים, באילו לוקיישנים, כמה חדרים יתאימו לצרכים שלכם, בקרבה לאילו מקומות חשוב להיות (הורים, בתי ספר, מרכזים רפואיים וכו’). לפי זה ניתן להבין מה סכום המשכנתא שרוצים לבקש מהבנק.

שלב #2: הוצאת אישור עקרוני. שלב זה הוא מקדים ויש לבצע אותו עוד לפני שמחפשים דירה לרכישה. יש לגשת את הבנק ולוודא שהוא מוכן באופן עקרוני להעניק לנו משכנתא. אם הבנק מעניק אישור עקרוני זה אומר שהוא בדק את האיתנות הפיננסית והוא צפוי לאשר משכנתא בשלב מאוחר יותר. כמו כן, שלב זה הוא חשוב כי ניתן להבין מה גובה המשכנתא שניתן לקבל מהבנק, ולהבין האם יש צורך בגיוס הון נוסף.

שלב #3: פניה לבנק וניהול משא ומתן. אחרי שיש אישור עקרוני, אחרי שיודעים איזה נכס רוצים לרכוש מגיע הזמן לפנות לבנק לקבלת המשכנתא ולנהל משא ומתן על התנאים, כך שתשיגו את התנאים האידיאליים עבורכם. אפשר להעזר ביועצי משכנתאות או להתמקח עם מספר בנקים על תמהילים, החזרים חודשיים וריביות. שימו לב, אין הכרח ליטול משכנתא מהבנק שבו מתנהל חשבון העו”ש. ניתן לקבל משכנתא מכל בנק המציע את התנאים הטובים ביותר.

שלב #4: ביטוחים ובטחונות. לאחר נטילת משכנתא לדירה ראשונה יש לרכוש ביטוח משכנתא (המורכב מביטוח למבנה ומביטוח חיים). בנוסף, תירשם הערת אזהרה לטובת הבנק בטאבו כל עוד מחזירים את המשכנתא.

כדאי לדעת! מגוון הטבות לנוטלי משכנתא ראשונה

- יש פטור מלא ממס רכישה לדירה ראשונה שעלותה הוא 1,978,745 ש”ח או פחות, או פטור מלא ממס רכישה עד לחלק השווי של 1,978,745 בדירה ראשונה (שימו לב, סכום זה נכון לשנת 2024, יש להתעדכן מדי שנה).

- כאמור, תוכניות דיור ממשלתיות כמו מחיר למשתכן, דירה בהנחה וכו’ – מיועדות לרוכשי דירות ראשונות ולנוטלי משכנתאות ראשונות, והן מעניקות אפשרות לקבל משכנתא בשיעור של 90%.

- זכאי משרד השיכון והבינוי יכולים לקבל הלוואות בתנאים נוחים מאוד מבחינת אחוזי מימון וריביות. לכן כדאי מאוד לבדוק זכאות לפני שניגשים לבנק.

- ניתן לקבל מענקים אם בוחרים להתגורר במתחמי בניה רוויה או באזורי הפריפריה. מענקים אלו נעים בין 40,000 ש”ח לבין 100,000 ש”ח.