מהו לוח שפיצר?

שפיצר זהו לוח סילוקין, מלשון סילוק משכנתא=החזר שלה, המתאר את האופן שבו לווים מחזירים משכנתא או הלוואה לגוף הפיננסי ממנו לוו כספים. זהו אחד מלוחות הסילוקין הנפוצים ביותר בישראל ומן האהודים ביותר על הגופים הפיננסיים לחישוב החזרי הלוואות ומשכנתאות.

בלוח סילוקין מסוג שפיצר ההחזרים החודשיים הם לכאורה קבועים, וזה נותן תחושה של יציבות ללווים. הם יודעים שמדי חודש במשך 25 השנים הבאות, הם ישלמו סכום חודשי קבוע. יחד עם זאת חשוב להבין כי יש הפרשי הצמדה, כמו גם שינויי מדד במסלולים צמוד מדד ושינויים במט”ח במסלולים צמודי מטבע חוץ – ואלו עלולים לשנות את גובה ההחזר החודשי.

אז כפי שאמרנו ההחזר של לוח סילוקין זה יחסית קבוע, אך החלוקה שבין החזר הריבית לבין החזר הקרן בתוך הסכום הקבוע הזה היא אינה קבועה. בלוח סילוקין שפיצר תחילה יסולק שיעור גבוה יותר של הריבית ושיעור נמוך יותר של הקרן. ולכן, פעמים רבות לווים לא מבינים מדוע עברו שנה ושנתיים מיום נטילת המשכנתא וסכום המשכנתא אינו יורד?!

איך מוחשב החזר ההלוואה בלוח שפיצר?

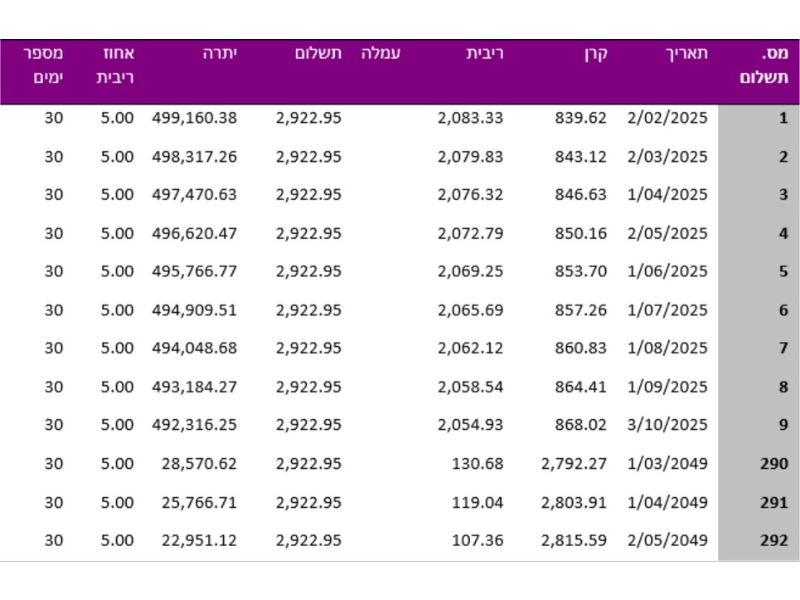

להלן דוגמה ללוח סילוקין שפיצר. הדוגמא בהתאם לנתוני הלוואה:

- סכום ההלוואה – 500,000 ₪.

- תקופה – 25 שנים (300 תשלומים)

- ריבית 5%

לוח הסילוקין הנ”ל מראה את מאפייני התשלומים, את תשעת התשלומים הראשונים בחיי ההלוואה ואת מאפייני עשרת התשלומים האחרונים:

בדוגמה ניתן להבחין שההחזר החודשי עבור סך הקרן והריבית הינו קבוע לאורך כל ההלוואה ועומד על על סך של 2,922.95 ₪ בחודש.

התשלום קבוע (למעט הצמדה למדד או למט”ח במידה וקיימים) לאורך כל חיי ההלוואה.

התשלום הראשון מורכב מהחזר ע”ח הקרן בסך 839.62 ₪ + תשלום ע”ח הריבית בסך 2083.33 ₪.

סה”כ החזר קרן וריבית 2,922.95 ₪

התשלום התשיעי גם עומד על סכום קבוע של 2,922.95 ₪ אך חל שינוי במשקלים של הקרן והריבית כאשר התשלום ע”ח הקרן עלה ל–868.02 ₪ התשלום ע”ח הריבית ירד ל- 2,054.93 ₪

בלוח הסילוקין הנ”ל מופיעים גם התשלומים האחרונים של ההלוואה.

לדוגמא בתשלום מספר 299 שזה התשלום לפני האחרון ניתן לראות שההחזר החודשי קבוע ועומד על 2,922.95 אך בשונה ליחס בין הקרן והריבית שראינו בתחילת חיי ההלוואה שבו רוב בתשלום היה ע”ח הריבית, בתשלום זה היחס הוא שונה לחלוטין ורוב התשלום הוא ע”ח הקרן.

2,898.74 ₪ ע”ח הקרן ו-24.21 ₪ ע”ח הריבית.

מתי שיטת שפיצר טובה לנו?

לצד לוח שפיצר יש עוד לוחות סילוקין שכדאי להכיר, הכרות זו תעזור לנו להבין מתי כל שיטת סילוק מיטבית עבורנו. בשורות הבאות נסקור את שיטות הסילוקין הקיימות ונראה מהו המצב המיטבי להשתמש בהן.

- לוח שפיצר – על כך כבר הרחבנו וציינו כי הריבית רוב הריבית משולמת קודם ורק אחר כך הקרן. בשנים הראשונות להחזר מחזירים יותר ריבית ורק לאחר מכן מפנים יותר אחוז מההחזרים לטובת הפחתת רכיב הקרן. ככל שתקופת ההחזרים תתארך נשלם יותר ריבית מאחר שהריבית מחושבת לפי הקרן, והקרן יורדת בקצב נמוך בתקופת ההחזר הראשונית.

- לוח קרן שווה – לוח סילוקין נפוץ נוסף הוא לוח קרן שווה, אך הוא פחות נפוץ מלוח שפיצר. לא כל הגופים הפיננסיים בישראל מוכנים לעבוד על פי לוח סילוקין זה וחשוב להבין זאת. בשיטת הקרן השווה החזר הקרן קבוע לאורך כל תקופת המשכנתא ומאחר שהקרן פוחתת גם הריבית פוחתת לאורך תקופת המשכנתא. כמו בלוח שפיצר גם לוח סילוקין זה מושפע מהצמדות, מדדים ושינויי מט”ח, אך התשלומים קטנים מחודש לחודש ורואים את זה היטב.

- גרייס מלא/בלון – דרך נוספת להחזיר הלוואה או משכנתא היא עם תקופת חסד (גרייס באנגלית זה חסד). במקרה כזה בתקופה הראשונה של ההלוואה לא מחזירים אותה בכלל, נהנים מתקופה של חסד, ובתום תקופת החסד שנקבעה מראש מתחילים להחזיר את התשלומים במתכונת של לוח שפיצר. הלוואת גרייס מלא מתאימה למי שאינו יכול להתחיל להחזיר את ההלוואה באופן מידי כי יש לו הוצאות גבוהות, אבל יודע שהוצאות אלו הולכות להצטמצם בתוך תקופה מסוימת ויחזור כושר ההחזר. או במקרים שידוע שהמשכנתא תסולק לאחר תקופה קצרה ומעוניינים בתקופה זו לשלם תשלומים נמוכים.

- גרייס חלקי – בשיטה זו מקבלים תקופה של חסד רק בכל מה שנוגע לקרן, אך משלמים את הריבית למן הרגע הראשון. בתום תקופת החסד שנקבעה מראש מתחילים להחזיר גם את הקרן וממשיכים לשלם את הריבית. לרוב ההחזרים הם על בסיס לוח שפיצר. שיטת סילוק זו גם מתאימה למי שאינו יכול להתחיל להחזיר את ההלוואה באופן מידי כי יש לו הוצאות גבוהות, אך הוצאותיו צפויות להצטמצם בעתיד וכושר ההחזר יחזור בתוך תקופה מסיומת.

בלון, גרייס חלקי וגרייס מלא מתאימים למשל לאנשים שבתקופה מסוימת צריכים לשלם גם דמי שכירות וגם להתחיל לשלם משכנתא כי הקבלן לא עמד במועד סיום הבניה. הם גם מתאימים למצבים שבהם רוצים להזדרז ולרכוש דירה חדשה כדי לא לאבד אותה זאת למרות שעדיין לא מכרנו את הדירה הישנה וצריך מימון מידי (ראו: משכנתא למשפרי דיור).

השפעת לוח שפיצר לאורך השנים

כפי שציינו לוח שפיצר הוא לוח הסילוקין המקובל והנפוץ ביותר במערכת הפיננסית וגם בגופים חוץ בנקאיים המעניקים הלוואות ומשכנתאות לציבור.

לוח שפיצר מתאפיין בכך שככל שתקופת ההלוואה ארוכה יותר וככל שהריבית גבוהה יותר כך אנו משלמים יותר ע”ח הריבית בתחילת חיי ההלוואה. לעומת זאת, ככל שהתקופה קצרה יותר והריבית נמוכה יותר כך אנו נשלם יותר ע”ח הקרן בתחילת חיי ההלוואה. ככל שלוקחים הלוואה על בסיס לוח שפיצר לתקופה ארוכה יותר כך ההלוואה תהיה יקרה יותר.

במקרים בהם התקופה ארוכה והריבית גבוהה קרן ההלוואה מצטמצמת לאט, אז משלמים יותר ריבית. כך שהמיתוס לפיו שככל שהזמן מתקדם מצבנו יותר טוב, אינו באמת נכון, שכן הריבית כבר משולמת. זה משפיע גם במקרה של פירעון מוקדם. במידה שמעוניינים לפרוע מוקדם את המשכנתא אז הקרן תישאר גדולה, כי הקדשנו את השנים הראשונות להחזר נתח גדול יותר מהריבית ולא להפחתת גובה הקרן.

יש לכם נכס ואתם זקוקים למימון מיידי?

משכנתא פרימיום מבית WeCheck היא הפתרון עבורכם.

תוכלו לקבל מימון בשיעור של עד 85% מערך הנכס שבבעלותכם לכל מטרה

בתהליך אישור דיגיטלי קצר ונטול בירוקרטיות

בנוסף, תוכלו לקבל תקופת גרייס של עד 5 שנים!