אז רגע לפני שאתם הולכים לקחת הלוואה או משכנתא ולעשות צעד משמעותי כדאי להבין לעומק מהי ריבית פריים?. כדאי לדעת כיצד היא נקבעת? איך היא משפיעה על הלוואות ומשכנתאות? מה תפקידו של בנק ישראל בנושא של ריבית הפריים? ואילו חסרונות ויתרונות יש לריבית זו?

כדי להקל עליכם, ריכזנו עבורכם את כל התשובות לכל השאלות בשורות הבאות.

מהי ריבית פריים היום?

ריבית פריים היום עומדת על 6%, כאשר ריבית בנק ישראל היא 4.5%. נהוג לכתוב ריבית פריים כך: “P” שפירושו “פריים”, באנגלית: Prime. כאשר ריבית פריים מקובלת בכל העולם, היא לא בלעדית לישראל אך שיעורה משתנה ממדינה למדינה ומתקופה לתקופה.

ונחזור לענייננו, מהיר ריבית פריים?

ריבית הפריים היא הריבית המשמשת בסיס לתמחור של עסקאות פיננסיות מסוגים שונים כגון הלוואות, משכנתאות ופקדונות והיא מחושבת על בסיס הריבית שקבע בנק ישראל בתוספת מרווח קבוע, כאשר ריבית הפריים משתנה מעת לעת ואינה נותרת קבועה.

בהלוואות ומשכנתאות שיעור הריבית שגובים הגופים הפיננסים השונים היא ריבית פריים בתוספת של מרווח, קרי: פריים + %X. כאשר הגוף הפיננסי קובע את המרווח על פי צרכיו וגם על פי הפרופיל וההיסטוריה הפיננסיים של כל לקוח. מנגד, בפקדונות הריבית שמציע הבנק לחוסכים היא ריבית פריים בניכוי מרווח מסוים, קרי: פריים מינוס – %X.

בעיקרון כל גוף פיננסי יכול לקבוע את ריבית הפריים שלו בתוספת המרווח, בהתאם לעלות התפעולית שלו כך שריביות הפריים בגופים שונים יהיו שונות. אך במציאות רוב הגופים הפיננסים שומרים על מרווח זהה מריבית בנק ישראל, מרווח שעומד כיום כאמור על 1.5%.

ריבית בנק ישראל מתעדכנת מדי 45 יום, כלומר כל חודש וחצי, כ- 8 פעמים בשנה, ועל בסיסה נקבעת ריבית הפריים. אך חשוב להבין שלא כל עדכון גורר שינוי בשיעור הריבית של בנק ישראל. כפי שקורה כעת, בזמן מלחמת חרבות הברזל, שבה ריבית בנק ישראל נותרה ללא שינוי לאורך זמן רב מאוד, במטרה לשמר יציבות וזאת חרף העובדה שהמדד עולה מעל ליעד האינפלציה שנקבע. לעומת זאת, בעת מגיפת הקורונה ב-2020 הוריד נגיד בנק ישראל את הריבית מרמה של 0.25% לרמה של 0.1%.

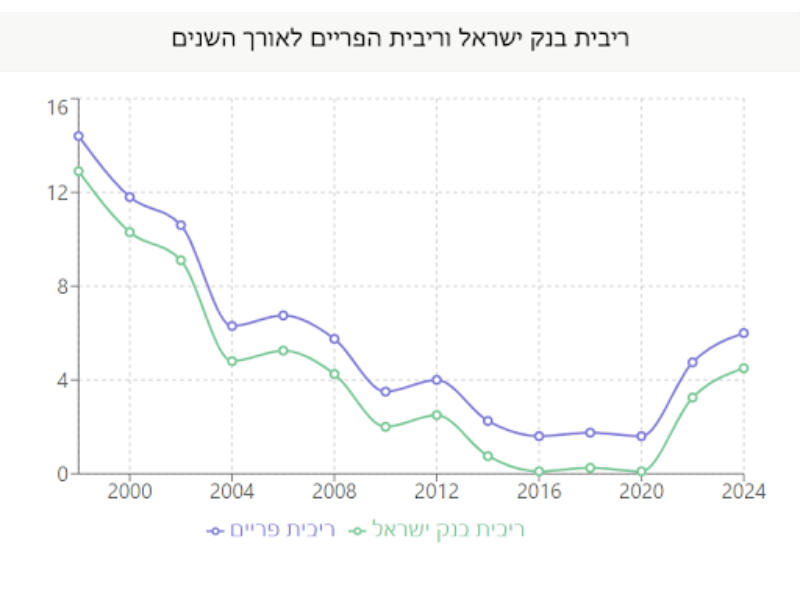

בואו נתבונן לרגע בגרף כאן למטה המציג את ריבית הפריים וריבית הבנקים לאורך העשורים האחרונים:

- קו סגול מייצג את ריבית הפריים

- קו ירוק מייצג את ריבית בנק ישראל

- ציר X מציג את השנים

- ציר Y מציג את אחוזי הריבית

ניתן לראות מהגרף מספר מגמות מעניינות:

- חלה ירידה משמעותית בריביות משנות ה-90 ועד אמצע שנות ה-2,000

- הייתה תקופה ארוכה של ריבית נמוכה מאוד בין 2015-2022

- חלה עלייה משמעותית בריביות מ-2022 ועד היום

השפעת ריבית פריים על הלוואות ומשכנתאות

כיצד משפיעה ריבית פריים על הלוואות?

ריבית הפריים משפיעה באופן ישיר על הלוואות פרטיות או עסקיות מבוססות פריים. כאשר בנק ישראל מעלה את הריבית במשק, ריבית הפריים עולה בהתאמה, וזה מתורגם לריביות גבוהות יותר עבור הלווים. למשל בתקופות של אינפלציה בנק ישראל עשוי להעלות את הריבית כדי לבלום הוצאות עודפות, וכתוצאה מכך ריבית הפריים בגופים הפיננסיים עולה אף היא, כך שעל הלווים לשלם תשלומים חודשיים גבוהים יותר ובתקופות החזר ארוכות יותר. כך שעלותה הכוללת של ההלוואה היא גדולה יותר.

ולהפך, אם ריבית בנק ישראל יורדת, כך גם ריבית הפריים. הריבית על ההלוואה תרד, ההחזרים החודשיים יופחתו ועלות ההלוואה הכוללת תופחת אף היא. אפילו שינויים קלים בריבית יכולים להשפיע באופן מהותי על עלותה הכוללת של ההלוואה.

ריבית הפריים משפיעה גם על מידת הנכונות של הגופים הפיננסיים לחלק הלוואות. כאשר הריביות הן גבוהות, גופים פיננסיים פחות נכונים לחלק הלוואות לכל דורש, בעוד שכאשר הריביות הן נמוכות הם יותר נדיבים. גופים פיננסיים נכונים יותר להעניק הלוואות למאגר רחב יותר של לווים בתקופות של ריבית פריים נמוכה, גם לאלה עם היסטוריית אשראי פחות ממושלמת, מכיוון ששיעורי ריבית נמוכים מפחיתים את הסיכון עבור הגופים הפיננסיים. אקלים של ריבית נמוכה בעצם מגביר את הסיכוי שהלווים יעמדו בהחזרי ההלוואה וישלמו בזמן.

לעומת זאת, כאשר ריבית הפריים גבוהה, הבנקים עשויים להחמיר את קריטריוני ההלוואות שלהם, מה שמקשה על אנשים ועסקים מסוימים לקבל הלוואות. בסביבת ריבית פריים גבוהה הגופים הפיננסיים זהירים יותר בשל החשש שהלווים לא יוכלו לעמוד בהחזרי ההלוואה והם עשויים להגדיל את עלות ההלוואה עבור הלווים.

כיצד משפיעה ריבית פריים על משכנתאות?

בדומה להשפעת ריבית הפריים על הלוואות כך גם משפיעה ריבית הפריים על משכנתאות שלפחות אחד ממסלוליהן צמוד לריבית הפריים. כאשר נוטלים משכנתא ניתנת ללווים האפשרות לחלק את החזרי המשכנתא למספר מסלולים הנושאים ריביות שונות, זאת על מנת לפזר את הסיכון. כך שאם תהיה עליה באחת הריביות, זה ישפיע רק על חלק מהמשכנתא ולא על כולה.

כאשר ריבית הפריים עולה, החזרי המשכנתא עולים בהתאמה. וראינו את זה היטב בשנים האחרונות, כאשר הריבית במשק עלתה והחזרי המשכנתא עלו מאוד והכבידו של משקי בית רבים. שכן נוספו אלפי שקלים להחזרים החודשיים לאלו שנטלו משכנתאות גבוהות עם מסלול הפריים.

יתרה מכך, ב-27.12.2020 פרסם בנק ישראל הודעה לפיה הוא החליט להסיר את המגבלה על אחוזי הריבית המשתנה במשכנתאות, והשאיר את המגבלה המחייבת נוטלי משכנתאות לקחת שליש מסכום המשכנתא בריבית קבועה. משכך, רבים מנוטלי המשכנתאות נטלו ⅔ מהמשכנתא בריבית פריים, שהייתה אז נמוכה, והם נפגעו עוד יותר כאשר ריבית הפריים עלתה שכן רוב המשכנתא שלהם מוצמדת לריבית הפריים (הפתרון עבורם אגב יכול להיות מיחזור משכנתא).

לעומת זאת, כאשר ריבית הפריים יורדת, כך גם משכנתא שלפחות אחד ממסלוליה הוצמד לריבית הפריים. ואכן, בשנים שבהן הריביות היו נמוכות התחלנו לראות את שוק המשקיעים הולך וצובר עוד ועוד נכסים, שכן ריביות נמוכות הופכות משכנתאות למשתלמות יותר, מה שמוביל לעלייה בביקוש לדיור, לעלייה במחירי הדירות ולפעילות בנייה ענפה יותר.

תפקידו של בנק ישראל בקביעת ריבית הפריים

לבנק ישראל יש תפקיד מרכזי בעיצוב הנוף הכלכלי במדינה והוא עושה זאת באמצעות ניהול המדיניות המוניטרית. אחד הכלים המרכזיים שיש לבנק ישראל בארגז הכלים לניהול מדיניות זו היא ריבית הפריים, ריבית שאותה בעצם קובעים הבנקים אך מבוססת על ריבית בנק ישראל. מטרת בנק ישראל היא לשמור על יציבות כלכלית ולטפח צמיחה. כדי להשיג זאת בנק ישראל עוקב מקרוב אחד מגוון אינדיקטורים כלכליים, שכל אחד מהם מציע תובנות חשובות לגבי התנאים השוררים בארץ.

אם יש אינפלציה ועלייה מתמשכת במחירים מעבר ליעד, אז בנק ישראל מעלה את הריבית כדי לרסן ביקוש מפורז ולמנוע מהמחירים לצאת משליטה. על ידי ייקור ההלוואות, בנק ישראל מרתיע אזרחים מלהוציא יותר מדי כסף וליטול הלוואות וכך מצנן את הכלכלה ומפחית לחצים אינפלציוניים.

לעומת זאת, אם האינפלציה יורדת מתחת ליעד בנק ישראל מוריד את הריבית וריבית הפריים יורדת כדי לעורר פעילות כלכלית ולעודד השקעות.

גם הכלכלה עולמית מהווה אינדיקטור לבנק ישראל ומשפיעה אף היא על שיעורי הריבית. אם בנק ישראל רואה שינויי ריבית בבנקים מרכזיים בעולם, סביר מאוד להניח שגם הריבית שלנו תשתנה. אם הכלכלה העולמית חווה שפל, בנק ישראל צפוי להוריד את הריבית כדי לעורר יצוא ולמשוך השקעות.

בנוסף, גם לעוצמות המטבע המקומי, השקל, יש השפעה על קביעת הריבית. שקל חלש עלול לייקר את הייבוא ולתרום לאינפלציה, בתגובה בנק ישראל עלול להעלות את הריבית כדי להפחית ביקוש לייבוא ולתמוך בשקל.

יחד עם זאת וכפי שציינו בראשית הכתבה חשוב להבחין בין ריבית בנק ישראל לבין ריבית הפריים כי יש ביניהן הבדלים. ריבית בנק ישראל נקבעת על ידי ועדה הומניטרית של בנק ישראל מדי חודש וחצי, בעוד שריבית הפריים נקבעת על ידי הגופים הפיננסיים השונים בהתאם לצרכים שלהם ובזמנים המתאימים להם. ריבית בנק ישראל זו הריבית שבה בנק ישראל מלווה כסף לבנקים והיא משפיעה על ריבית הפריים. ריבית פריים היא הריבית שבה הגופים הפיננסים מלווים כסף ללווים, והיא מבוססת עם ריבית בנק ישראל, בתוספת גורמים כמו עלויות מימון נוספות, רמת סיכונים ותחרותיות.

בנק ישראל מגביל את הריביות של המשכנתאות ומווסת אותן זאת כדי שלווים לא יסבלו מקפיצות משמעותיות של החזרי משכנתא עד כי לא יוכלו לעמוד בהן, מה שיוביל לתגובת שרשרת הרסנית של הבנקים ושל שוק הדיור. על כן, מדי תקופה מגדיר בנק ישראל את מסלולי ריבית המשכנתא.

רק לא מזמן הגדיל בנק ישראל את משקל מסלול הריבית המשתנה בתמהיל הלוואה. כפי שציינו הוא גם לאחרונה שינה את המגבלה על אחוזי הריבית המשתנה במשכנתאות, והשאיר את המגבלה המחייבת נוטלי משכנתאות לקחת שליש מסכום המשכנתא בריבית קבועה.

יתרונות וחסרונות ריבית פריים במשכנתא

אחד המסלולים החביבים על נוטלי משכנתאות בישראל הוא מסלול משכנתא צמוד לריבית הפריים, ולא בכדי. יש למסלול זה יתרונות רבים, אך כמו כל דבר – יש גם חסרונות.

יתרונות:

- אין עמלת פירעון מוקדם על מסלול משכנתא הצמוד לריבית הפריים.

- קרן ההלוואה אינה סופגת את עליות מדד המחירים לצרכן.

- ריבית הפריים אינה מושפעת מתקופת המשכנתא, כפי שקורה עם ריבית קבועה וריבית משתנה.

- יתרת קרן ההלוואה קטנה בכל חודש בתקופה של ירידת ריבית נהנים מהפחתה בתשלומים החודשיים.

חסרונות:

- החיסרון המרכזי של ריבית הפריים הוא שהיא עלולה להשתנות כל חודש וחצי ובתקופה של עליית ריבית ההחזר החודשי עלול לגדול בצורה מהותית.

תחזית ריבית פריים בעתיד

לאור מלחמת חרבות הברזל הממושכת ולנוכח הורדת הריבית על ידי חברות דירוג האשראי המייקרת את הגישה לאשראי עבור פרטיים ועסקים, יש לשער שריבית בנק ישראל תישאר על כנה כדי לשמור על יציבות, וכך גם ריבית הפריים.

אולם אם מצב המלחמה ימשך עוד זמן רב, אם השווקים הבינלאומיים יאבדו אמון ביכולתה של ישראל לנהל את הסיכונים הפיננסיים שלה ודרוג האשראי ירד, אם ההוצאות של ישראל יעלו וכך גם הגרעון – אז יש סיכוי להעלאת הריבית. מנגד, אם המלחמה תסתיים ודרוג האשראי ישאר יציב או יעלה יש סיכוי להורדת הריבית.

השפעות המלחמה ודירוג האשראי על ריבית פריים

תרחיש | מצב המלחמה | דירוג אשראי | שיעור ריבית פריים |

1 | תמשיך | יציב | תשאר על כנה |

2 | תגמר | יציב | סיכוי להורדה |

3 | תמשיך | הורדה | סיכוי להעלאה |

4 | תגמר | העלאה | סיכוי להורדה |

לסיכום, ריבית הפריים משפיעה על הכלכלה ומשופעת ממנה. אם ריבית הפריים עולה החזרי המשכנתאות וההלוואות שלנו עולים ואם היא יורדת – אז לווים נהנים מהפחתה בהחזרים.

אם יש לכם הלוואות או משכנתאות צמודות לריבית הפריים חשוב לעקוב אחר ריבית הפריים ולהיות מעודכנים גם בריבית פריים היום כדי להבין היכן אתם עומדים ואיך היא תשפיע על רמת החיים שלכם. אתם מוזמנים להמשיך ולעקוב אחרי הבלוג שלנו ולקבל עדכונים שוטפים בנוגע לריבית הפריים.

מבט על ריבית בנק ישראל וריבית פריים ב-10 שנים האחרונות

תאריך הפרסום | ריבית בנק ישראל | ריבית הפריים |

09/10/2024 | 4.50% | 6.00% |

28/08/2024 | 4.50% | 6.00% |

08/07/2024 | 4.50% | 6.00% |

27/05/2024 | 4.50% | 6.00% |

08/04/2024 | 4.50% | 6.00% |

26/02/2024 | 4.50% | 6.00% |

01/01/2024 | 4.50% | 6.00% |

27/11/2023 | 4.75% | 6.25% |

23/10/2023 | 4.75% | 6.25% |

04/09/2023 | 4.75% | 6.25% |

10/07/2023 | 4.75% | 6.25% |

22/05/2023 | 4.75% | 6.25% |

03/04/2023 | 4.50% | 6.00% |

20/02/2023 | 4.25% | 5.75% |

02/01/2023 | 3.75% | 5.25% |

21/11/2022 | 3.25% | 4.75% |

03/10/2022 | 2.75% | 4.25% |

22/08/2022 | 2.00% | 3.50% |

04/07/2022 | 1.25% | 2.75% |

23/05/2022 | 0.75% | 2.25% |

11/04/2022 | 0.35% | 1.85% |

21/02/2022 | 0.10% | 1.60% |

03/01/2022 | 0.10% | 1.60% |

22/11/2021 | 0.10% | 1.60% |

04/10/2021 | 0.10% | 1.60% |

23/08/2021 | 0.10% | 1.60% |

05/07/2021 | 0.10% | 1.60% |

31/05/2021 | 0.10% | 1.60% |

19/04/2021 | 0.10% | 1.60% |

22/02/2021 | 0.10% | 1.60% |

04/01/2021 | 0.10% | 1.60% |

30/11/2020 | 0.10% | 1.60% |

19/10/2020 | 0.10% | 1.60% |

24/08/2020 | 0.10% | 1.60% |

06/07/2020 | 0.10% | 1.60% |

25/05/2020 | 0.10% | 1.60% |

30/03/2020 | 0.10% | 1.60% |

24/02/2020 | 0.25% | 1.75% |

06/01/2020 | 0.25% | 1.75% |

25/11/2019 | 0.25% | 1.75% |

07/10/2019 | 0.25% | 1.75% |

26/08/2019 | 0.25% | 1.75% |

08/07/2019 | 0.25% | 1.75% |

20/05/2019 | 0.25% | 1.75% |

08/04/2019 | 0.25% | 1.75% |

25/02/2019 | 0.25% | 1.75% |

07/01/2019 | 0.25% | 1.75% |

26/11/2018 | 0.25% | 1.75% |

08/10/2018 | 0.10% | 1.60% |

27/08/2018 | 0.10% | 1.60% |

09/07/2018 | 0.10% | 1.60% |

28/05/2018 | 0.10% | 1.60% |

09/04/2018 | 0.10% | 1.60% |

26/02/2018 | 0.10% | 1.60% |

08/01/2018 | 0.10% | 1.60% |

27/11/2017 | 0.10% | 1.60% |

16/10/2017 | 0.10% | 1.60% |

28/08/2017 | 0.10% | 1.60% |

10/07/2017 | 0.10% | 1.60% |

29/05/2017 | 0.10% | 1.60% |

10/04/2017 | 0.10% | 1.60% |

27/02/2017 | 0.10% | 1.60% |

23/01/2017 | 0.10% | 1.60% |

26/12/2016 | 0.10% | 1.60% |

28/11/2016 | 0.10% | 1.60% |

27/10/2016 | 0.10% | 1.60% |

26/09/2016 | 0.10% | 1.60% |

29/08/2016 | 0.10% | 1.60% |

25/07/2016 | 0.10% | 1.60% |

27/06/2016 | 0.10% | 1.60% |

23/05/2016 | 0.10% | 1.60% |

21/04/2016 | 0.10% | 1.60% |

28/03/2016 | 0.10% | 1.60% |

22/02/2016 | 0.10% | 1.60% |

25/01/2016 | 0.10% | 1.60% |

28/12/2015 | 0.10% | 1.60% |

23/11/2015 | 0.10% | 1.60% |

26/10/2015 | 0.10% | 1.60% |

24/09/2015 | 0.10% | 1.60% |

24/08/2015 | 0.10% | 1.60% |

27/07/2015 | 0.10% | 1.60% |

22/06/2015 | 0.10% | 1.60% |

25/05/2015 | 0.10% | 1.60% |

27/04/2015 | 0.10% | 1.60% |

23/03/2015 | 0.10% | 1.60% |

23/02/2015 | 0.10% | 1.60% |

26/01/2015 | 0.25% | 1.75% |

29/12/2014 | 0.25% | 1.75% |

24/11/2014 | 0.25% | 1.75% |

27/10/2014 | 0.25% | 1.75% |

22/09/2014 | 0.25% | 1.75% |

25/08/2014 | 0.25% | 1.75% |

28/07/2014 | 0.50% | 2.00% |

23/06/2014 | 0.75% | 2.25% |

26/05/2014 | 0.75% | 2.25% |

28/04/2014 | 0.75% | 2.25% |

24/03/2014 | 0.75% | 2.25% |

24/02/2014 | 0.75% | 2.25% |

27/01/2014 | 1.00% | 2.50% |